泰禾集团“白衣骑士”露面 或引入央企背景战投

深陷债务危机的泰禾,在宣布要引入战投两个月半后,终于等来了“白衣骑士”。7月31日早间,泰禾集团发布公告,泰禾投资拟将其持有的泰禾集团19.9%股份转让给海南万益,转让总价约为24.3亿元。海南万益为万科100%持股的全资子公司。

泰禾“白衣骑士”露面

泰禾“缺钱”,这是众所周知的事情,据其2019年年报披露,已到期未付借款金额为235.58亿元,尚未支付的罚息为6.40亿元,因诉讼纠纷被司法冻结的银行存款为2.39亿元。

为了解决前所未有之困局,2020年5月,泰禾方面传出要引入战投的声音。从华润、金茂,到厦门建发、厦门国贸,一个又一个名字被提起,又都一一落空。直到早间的公告,第一次揭开了“白衣骑士”的面纱。

公告披露,泰禾投资、泰禾集团实际控制人黄其森先生与海南万益管理服务有限公司于2020年7月30日签署了《股份转让框架协议》,泰禾投资拟将其持有的泰禾集团19.9%股份转让给海南万益,转让价格为每股人民币4.9元,对应总对价约为人民币24.3亿元。

工商信息显示,海南万益是万科的全资子公司,成立于2020年5月29日,注册资本1000万元,距今成立刚满2月。

北京日报客户端记者了解到,目前泰禾集团第一大股东为泰禾投资,持股48.97%,实际控制人为黄其森。第二股东为叶荔,持股12.05%,叶荔与黄其森为夫妻关系,即泰禾投资的一致行动人。这也意味着,若交易成功,万科将通过全资子公司持有泰禾集团19.9%的股权,超过叶荔,晋升为第二大股东。

想交易成功泰禾得先“达标”

当然,一向以稳健著称的万科,尽管愿意入局泰禾,但却不愿意大包大揽。

公告称,为避免任何疑义,泰禾投资、泰禾集团系独立经营主体,其应以其全部资产对各自的债务承担责任,并完成其债务重组事项。万科不对泰禾投资、泰禾集团及黄其森的经营及债务等承担任何责任,亦无任何责任为前述相关各方提供任何增信措施或财务资助。

同时,万科方面对此次交易设置了相当严格的前提条件。

第一,泰禾集团需制定债务重组方案并与债权人达成一致,债务重组方案能支持泰禾恢复正常生产和可持续经营,并且该债务重组方案能得到泰禾与万科的一致认可。

第二,万科要对泰禾集团和泰禾投资完成法律、财务、业务等尽职调查,且各方已就尽职调查中所发现的问题的解决方案及拟议交易的方案达成一致,不存在影响拟议交易的重大问题。同时,泰禾集团和泰禾投资的资产、债务及业务等不存在影响公司持续经营的重大问题或重大不利变化。

换句话说,只有泰禾先化解好自身的债务危机,万科才会以战投身份入局。

“这是万科向行业伙伴伸出积极援手的投资行为,我们希望协助泰禾走出困境,逐步恢复其正常经营秩序。但此次股权转让能否最终达成取决于相关先决条件能否满足,仍然存在不确定性。”万科方面向北京日报客户端记者表示。

泰禾股价开盘见涨

受到早间万科拟入股泰禾消息的利好,7月31日开盘,泰禾股价就出现上涨,截至北京日报客户端记者发稿前,最高达到每股6.58元。

万科看中了泰禾什么?这是公告披露后很多人的疑问。毕竟,与“并购之王”融创不同,过往万科很少出现在大中型房企的股权转让中。

也许,土地储备是泰禾不错的资产。泰禾集团2019年财报显示,公司土地储备面积为1303.98万平方米,总建筑面积3270.14万平方米,剩余可开发建筑面积1011.5万平方米。这些土储主要集中在京津冀、长三角、珠三角、福建和华中区域。截至2019年年底,泰禾集团有八十余个房地产开发项目,这其中仅有三分之一左右已完工,其余都为在建或部分完工。

当然,泰禾要想成功引入万科,要做的事情还不少。截至公告披露日,泰禾投资持有的泰禾集团股份中,99.07%已被质押,100%已被冻结。要想解决债务危机,黄其森还得依赖自己。

相关阅读

- 泰禾集团“白衣骑士”露面 或引入央企... 2020-08-10

- 智慧芽看CJ,数字化时代中小企业如何借... 2020-08-10

- 工作单位退休工人退休工资最新规定:满3... 2020-08-10

- 公积金怎么用?买房子公积金能用吗? 2020-08-10

- 泰禾集团兑付计划“17泰禾MTN002”本息... 2020-08-10

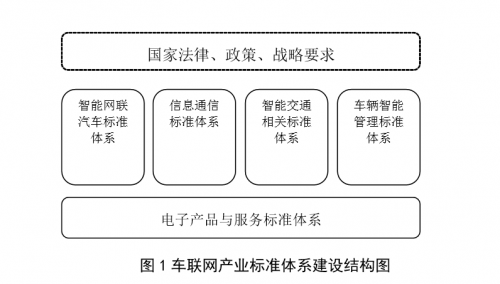

- 车联网国标建设提速,腾讯自动驾驶全面... 2020-08-10

- 校宝智慧校园 “数据大脑2.0”亮相西湖... 2020-08-10

- 星宏慧眼千屏千面的营销策略为什么有效? 2020-08-10

- 阎云天律师:情暖老人 从心出发 2020-08-10

- 解锁后疫情时代行业发展技能 第28届深... 2020-08-10