热闹散场之后 一起聊聊可转债市场的真实投资价值

近期,虽然A股市场表现疲软,但涨跌幅限制宽松、可以T+0交易、盘子小却又有足够活跃度的可转债市场却是“妖风四起”。

『有单日涨幅超过80%的,有最高价格涨到420元的,还有单日换手率超过3000%的。其炒作氛围之浓,让人不禁想起了2015年的分级基金,甚至还有2007年时的认沽权证。』

物极必反。连续被爆炒多日的可转债,终于在上周五迎来了监管的关注。

『3月20日,上交所、深交所分别表示,已将部分换手率异常的可转债交易情况纳入重点监控。消息落地后,昨日可转债全线降温,中证转债指数下跌1.88%,26只转债跌幅超过10%,更有“泰晶转债”这样的炒作先锋两天腰斩。』

然而,监管的重拳出击,并非是为了打击可转债,而是为了警告炒作的游资。撇开近期的非正常表现,可转债本身其实是一种进可攻退可守、尤其适合震荡市和熊市的可投资资产。

因此,在热闹散场之后,我们仍然想和投资者一起聊聊可转债市场的真实投资价值。

01

转债为什么火了?

2月以来,全球资本市场跌声一片,但可转债市场“风景这边独好”。

凭借着特有的T+0交易机制,且无涨跌幅限制等诸多优势,可转债受到了部分游资和个人投资者的青睐,一些标的甚至出现了一天翻倍的“奇观”。

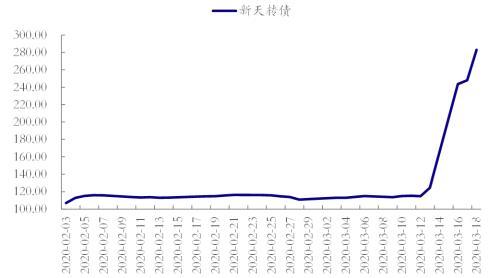

新天转债2020年3月16日涨幅超过95%

数据来源:Wind,国泰君安证券研究

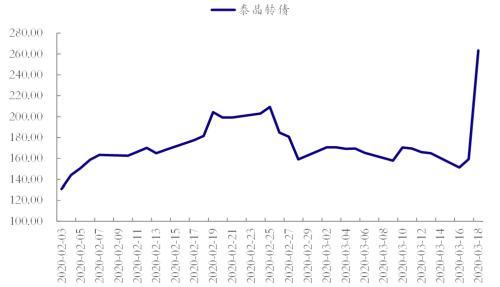

泰晶转债2020年3月18日涨幅超过65%

数据来源:Wind,国泰君安证券研究

从被爆炒的标的来看,大多有以下三个特点:

1小规模、低评级个券换手率显著提升。

近期表现亮眼的转债大多以主题投资带动为主,而涨幅较大的转债主要集中在小规模、低评级的品种。

涨幅巨大的背后,是换手率的显著提升。

T+0交易机制下,投资者频繁交易,使得部分个券一天的成交量远远超过其转债余额规模,甚至超过其正股当天成交额。

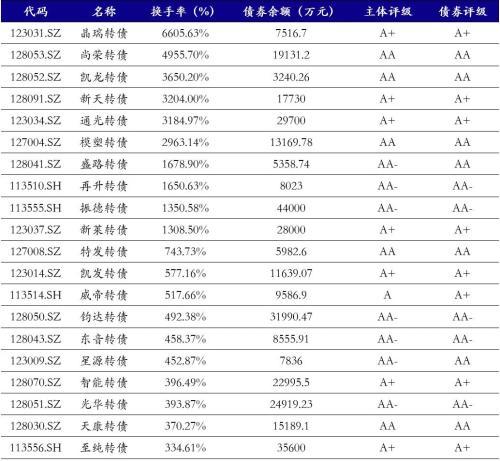

以2020年3月18日为例,当天转债换手率超过10倍的有10只个券,而它们的余额规模全部小于5亿元,最小的仅为3240万元。

2020年3月18日市场中换手率排名前20位的转债

数据来源:Wind,国泰君安证券研究

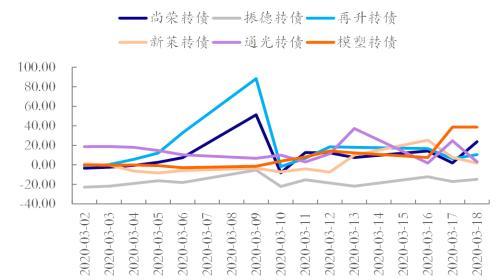

2个券波动加大,转股溢价率变“弹簧”。

海外市场情绪的不稳定影响到国内市场的投资情绪,盘中振幅加大。

一些主题标的在正股快速涨停后,资金将目光转向转债市场,继续拉升转债价格实现追涨目的。

在资金的推升下,转股溢价率不断拉升,因此收盘时我们经常可以看到绝对价格超过200元,转股溢价率超过30%的标的。

不过在正股上涨出现疲态时,比如没有继续涨停或者涨停后又打开时,转债往往先于正股进入调整。

此时,转股溢价率会大幅压缩,导致转债价格出现大跌。

然而近期,我们看到有些正股还没涨停,但转债价格涨幅却远远超过正股,转股溢价率抬升至非常夸张的地步,这是非常不合理的现象。

近期转股溢价率大幅波动的一些“典型”转债

数据来源:Wind,国泰君安证券研究

3参与T+0交易背后的主要资金为游资和个人。

由于机构投资者对于转债品种的筛选有着严苛的标准,低评级、小规模个券很难入库,加上机构投资者大多无法T+0,因此很难参与这些品种的交易。

因此,本轮交易行情的背后推动资金多为游资和个人投资者。

其中,有部分品种已经触发强制赎回条款或已经发布赎回公告,在距离最终赎回退市日不远的情况下,还有大额转股溢价率是一个较大的风险点。

如果正股没能持续上涨来消化溢价率,那么转债终将在强赎时悉数抹平正溢价率,给高位买进的投资者带来重大损失。

02

热闹散场之后再看转债的投资价值

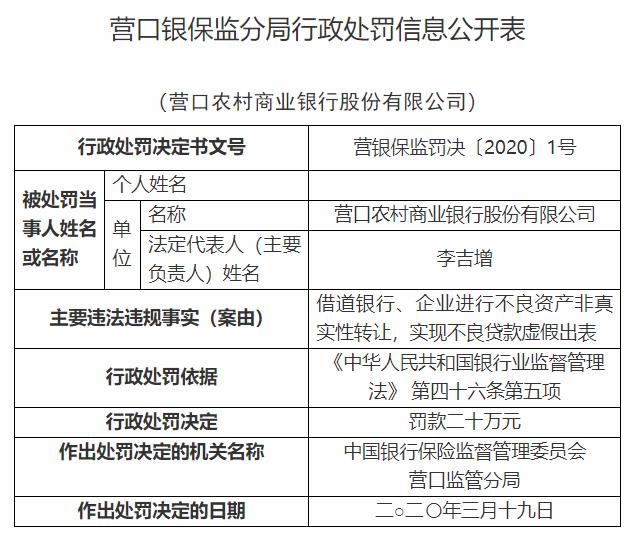

3月20日,可转债市场终于引起了沪深交易所的关注。

『上交所表示,已将可转债交易情况纳入重点监控,对影响市场正常交易秩序、误导投资者交易决策的异常交易行为及时实施自律监管。』

『施自律监管。深交所则表示,3月16日至3月20日对近期涨跌幅和换手率异常的“新天转债”、“横河转债”、“模塑转债”持续进行重点监控,并及时采取监管措施。』

但监管的重拳出击,并非为了打击可转债。事实上,可转债既有利于企业融资,又适合散户长期持有,是一种适合长期价值投资的工具。

1相对于权益市场,转债的试错成本更低。

短期来看,全球市场风险仍在,短期想要完全逆转局面仍然较为困难。但因为有债底保护,相对于权益市场,转债的试错成本更低。

因此,当市场整体调整速度放缓,或者部分优质个券绝对价格进入非常舒适的区间时,投资者可以逐步入场。

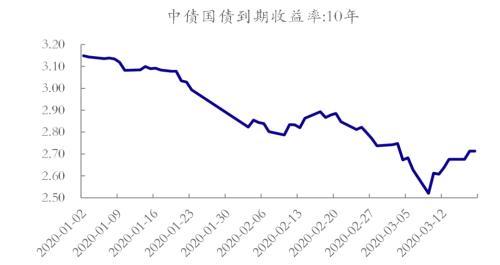

我们认为,在利率下行的大背景下,转债依旧是2020年非常重要的收益增强手段之一。

10年国债收益率快速下行

数据来源:Wind,国泰君安证券研究

2转债更适合在调整中布局。

2018年下半年,由于受中美贸易的影响,权益市场趋势下跌,但转债市场自三季度末、四季度初已经开始有逐步企稳的迹象。

尽管四季度后权益市场一度再次下行,但转债市场已经呈现“跌不动”的现象。随后,2019年年初开始,权益及转债市场双双迎来大幅反弹行情。

『从本质上来看,转债更像是顶着高溢价率的股票,其内在价值随股票价格变动而变动。但大多数情况下,转债可能会先于股票市场见底而见底,非常适合在下跌趋势的末端逐步加大仓位。』

当前来看,权益市场还没有企稳,转债市场跟随调整,结构性机会穿插其中

我们建议重点关注转债市场何时企稳,指标上主要观察绝对价格、YTM等。

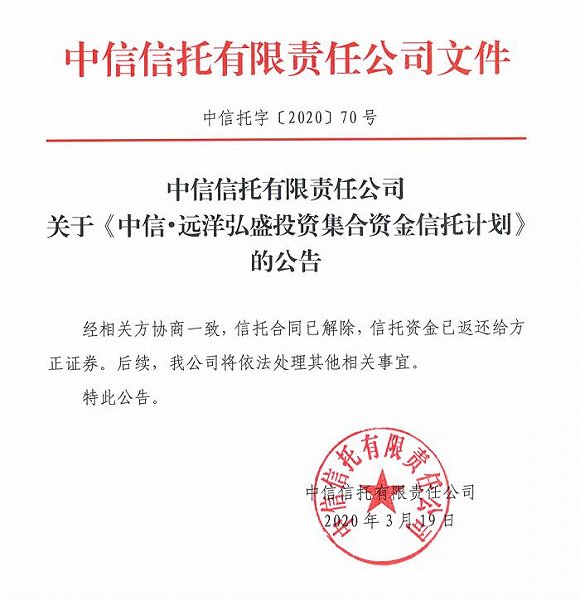

3估值中枢日趋合理。

2018年下半年,由于受中美贸易的影响,权益市场趋势下跌,但转债市场自三季度末、四季度初已经开始有逐步企稳的迹象。

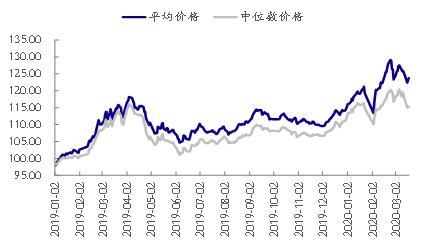

2020年初以来,转债市场始终面临着高估值的尴尬境地。但随着正股上涨不断消化转债的估值水平,目前转债价格中枢有所下滑。

截至2020年3月18日,转债市场平均价格为123.72元,中位数价格为115.24元,较高点回落了4%左右。

『多数情况下,整体来看,市场价格仍谈不上绝对便宜,但如果以1~2年的维度去衡量,部分标的已经具备投资价值。』

近期转债价格中枢距前期高点大约下滑4%

数据来源:Wind,国泰君安证券研究

42020年新变化:供给荒逻辑重现。

2020年初以来,转债市场始终面临着高估值的尴尬境地。但随着正股上涨不断消化转债的估值水平,目前转债价格中枢有所下滑。

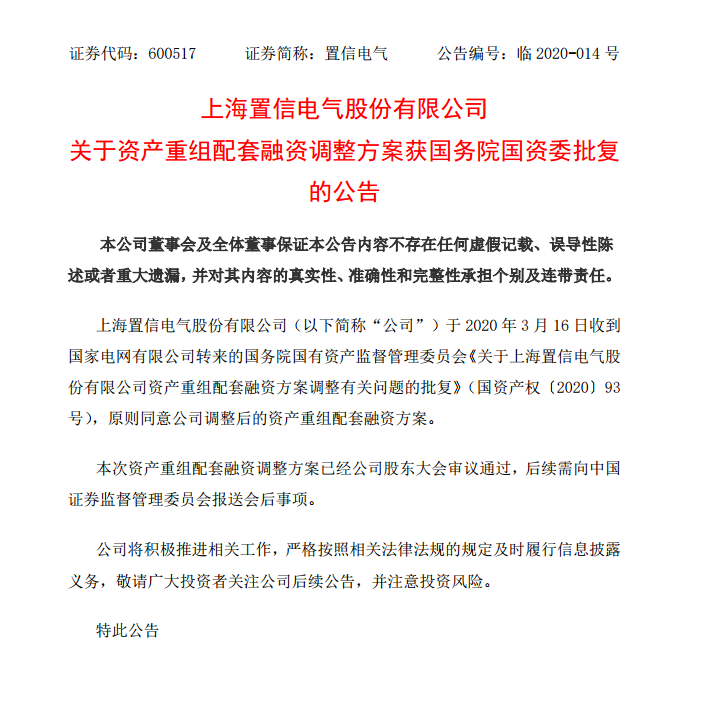

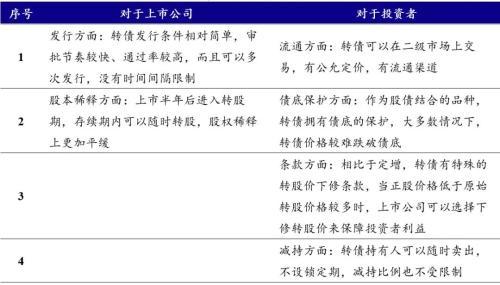

同时,进入2020年后,转债市场还面临了一些新的变化,那就是供需关系发生了逆转。

定增时隔三年后重启。尽管相比定增,转债仍然有其独有的优势,但不可否认的是,定增经过三年的沉寂重新开启,必然会吸引大量的企业融资需求,对转债市场有一定影响。

从近一个月来看,转债新发预案已经明显减少。

一般转债发行要经历预案——股东大会通过——发审委通过——证监会核准,共四个阶段。近期新发预案的减少可能会影响到下半年的供给量。

转债相比于定增的优势体现

数据来源:Wind,国泰君安证券研究

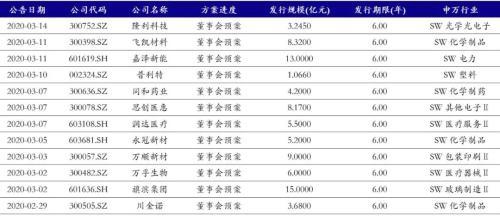

近一个月新发转债预案的公司

数据来源:Wind,国泰君安证券研究

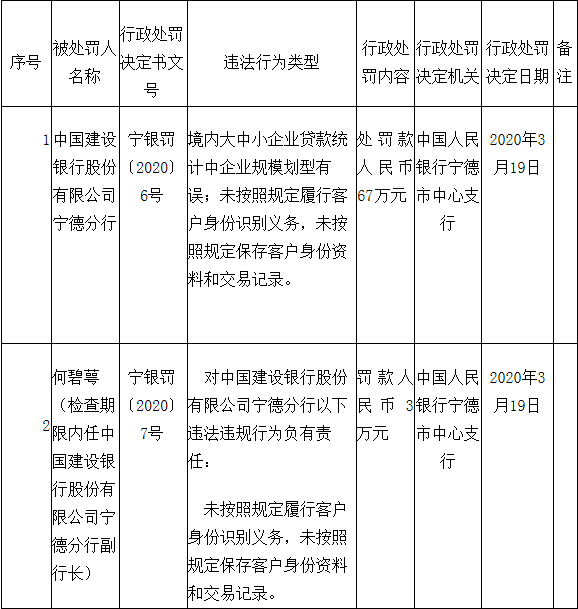

由于2020年初的持续上涨,使得不少公司触发了强制赎回条款,市场资产荒逻辑再现。

截至目前,已经有12家公司强赎退市,还有13家公司已经发布强赎公告,将于近期转股退市。

随着强赎的数量增多,存量博弈更为激烈,尤其投资者还要面临优质个券的退市,可选标的进一步收窄。

已发行强赎公告尚未退市的可转债

数据来源:Wind,国泰君安证券研究

03

展望后市重点推荐两个方向

在这场疫情战争尚未结束的此时,悲观者看到的是消费行业在持续的受到冲击,而乐观者看到的是中长期消费习惯变迁带来的各种机会。

旧的个券行情已经落幕,但新的板块行情才刚刚开始。

对于转债投资者而言,我们仍有很多可以选择的标的,可以在合适的位置适当埋伏,等待主题的拉动。

我们认为,短期市场的反弹,主要集中在新基建和前期超跌的科技领域。

方向一:新基建 新基建主要集中在七个方向,当前5G基建和特高压是市场的投资主线。

由于涉及标的较多,有一些评级较低,基本面一般,还有一些已经发布强赎公告,所剩时日不多。

我们建议主要挑选各个方向中资质较好,基本面较优的公司。

具体方向上,

a)基建;

b)城际高铁和城市轨道交通;

c)工业互联网。

方向二:优质科技转债。 如果市场反弹,科技大概率仍是先锋

具体方向上,

a)大基金二期投资方向;

b)LED;

c)智能显示。

相关阅读

- 热闹散场之后 一起聊聊可转债市场的真... 2020-03-26

- 同德化工可转债同德转债(128103)今日申... 2020-03-26

- 晨星2020年度基金奖揭晓,易方达中小盘... 2020-03-26

- 20个交易日回撤30% 对冲基金大佬开始抄... 2020-03-26

- 两家险企发布2019年年报 大举增持股票... 2020-03-26

- 2020年我乐家居升级产品和门店,大力拓... 2020-03-26

- 股票期权处于初期阶段,了解做市商对投... 2020-03-26

- 老虎证券Q4营收猛增110% 宣布正式进军... 2020-03-26

- 突破行业“二十年”局限,兑米打造了一... 2020-03-26

- 大陆期货:你现在找的每个借口,都会阻碍... 2020-03-26