短讯!横店东磁:全年争取完成5GW组件和3-4GW电池出货目标 后续可能会介入锂电新材料

6月14-15日,横店东磁(002056)(002056.SZ)在接受调研时表示,公司光伏Q2出货量和Q1环比差不多,全年争取完成5GW组件和3-4GW电池的出货目标,其中出货到欧洲的组件争取4GW。公司到现在为止依然是电池产能一直大于组件产能。锂电方面,年初在锂电投的6GWh可能到12月建成投产,产能实际释放在2023年,若公司市场拓展顺利的话,明年的收入预计仍会保持高速增长。公司目前主要聚焦在三元材料不同产品型号的开发,仍会聚焦在小动力应用市场。新的材料体系如磷酸铁锂、钠电池等也有在研发布局,不排除后续公司会择机介入锂电新材料领域的发展。磁材方面,预计Q2磁材盈利同比去年会略有下降,但会好于Q1,后续盈利情况还要看材料端价格走势和下游市场供需情况,整体毛利率预计能保持在20%以上。

【资料图】

【资料图】

全年争取完成5GW组件和3-4GW电池出货目标

据横店东磁介绍,公司光伏Q2出货量和Q1环比差不多,出货到欧洲的量环比也差不多。从目前经营看,光伏Q2盈利情况能延续Q1景气度。全年争取完成5GW组件和3-4GW电池的出货目标,其中出货到欧洲的组件争取4GW。公司到现在为止依然是电池产能一直大于组件产能。

在去年电池端压力大的情况下,公司光伏产业仍能盈利较好,横店东磁表示原因主要在于公司产品和市场布局的差异化优势。产品方面布局了黑组件和白组件,其中黑组件占比约30%,黑组件较白组件会有一些溢价,市场方面布局以户用和工商业分布为主,相对比集中式电站其售价也会略高一些。

另外,公司非硅成本的控制跟其他主流企业应该差不多,但电费有些劣势,电价比一些头部企业高二毛多一度。综上,公司去年光伏产业毛利12.3%,今年Q1整体毛利亦保持约11%。

年初的6GWh锂电项目可能在12月建成投产不排除后续会择机介入锂电新材料领域

关于锂电池,横店东磁表示,锂电由于去年Q3公司新投1.5GW项目建成投产,使得今年有新的增量,因此今年锂电上半年会保持高速增长,而下半年的增速则会下来,如今年Q1锂电收入同比增长185%,毛利率在20%左右,Q2基本能维持Q1的景气度。公司还透露,年初在锂电投的6GWh可能到12月建成投产,产能实际释放在2023年,若公司市场拓展顺利的话,明年的收入预计仍会保持高速增长。

横店东磁指出,公司目前主要聚焦在三元材料不同产品型号的开发,仍会聚焦在小动力应用市场,有在研发多种规格产品以满足不同市场的需求。新的材料体系如磷酸铁锂、钠电池等也有在研发布局,随着技术开发及团队培育的成熟,不排除后续公司会择机介入锂电新材料领域的发展。

磁材方面,公司磁材今年Q1受上游需求相对疲软的影响,出货量略有下降,价格向下游传导已有压力,而原材料价格同比去年已有较大上涨,因此毛利率同比有所下降。目前经营来看,预计Q2磁材盈利同比去年会略有下降,但会好于Q1,后续盈利情况还要看材料端价格走势和下游市场供需情况,整体毛利率预计能保持在20%以上。

加速推进新技术研发进程

在调研中,横店东磁还表示公司近两年一直有在加大新技术路线的研发投入。公司认为TOPCon技术属于目前比较成熟的技术,比较适合集中式市场,已经做了一些前期研发工作,工艺路线和技术难点上没有绝对的门槛。

其次,P-IBC技术与公司分布式市场定位很契合,公司已有小两年的技术积累,目前从初步试验结果看难度不大,组件端后续还需要工艺积累与装备供应商配合。

此外,例如M10/G12单晶高效PERC电池、HJT高效组件等公司也都有在研发。公司后续会结合技术优化、设备成熟度、市场拓展等情况,稳步地扩N型TOPCon和P-IBC的电池+组件产能。

标签: 横店东磁

相关阅读

- 深圳楼市回暖 “打折”、“优惠”频频...

- 教育板块午后继续走强 掀起涨停潮!

- 上海电视节顺延至明年举办 虚拟摄影棚...

- 从派饼锡盘到漂洋过海 飞盘在中国的本...

- 5月份全国房价整体下降趋势趋缓 二手房...

- 日元贬值加速 中国企业积极并购日本优...

- 全国首笔!数字人民币车险保单诞生

- 特斯拉再次上调长续航版价格 马斯克警...

- 小龙虾价格普遍高于往年 “V”字型走势...

- 5月增值税留抵退税因素后 为何5月份财...

- 重点聚焦!宣城市副市长汪侃莅临荃银高科...

- 每日快播:潜在接盘方金元兴“兜底” ...

- 腾讯自研业务全面上云背后的最大推动力...

- 吉利、蔚来等车企为何“不务正业”入局...

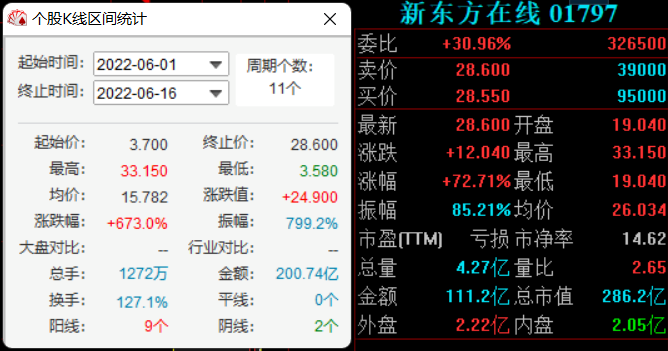

- 直播带货“出圈” 新东方在线连续9个交...

- 每日快播:“北溪”天然气管道或将停止...

- 放弃收购!华友钴业终止收购磷酸铁锂100...

- 三次加息后 美联储为何不跌反涨?

- 今亮点!新东方直播带货粉丝过千万,有...

- 国家统计局:中国经济呈现恢复向好势头

- 精选!清研环境:6月16日融资净偿还183....

- 市场情绪被充分调动 本轮券商板块大涨...

- 巴基斯坦外汇储备告急!政府呼吁民众每...

- 新东方公司与东方甄选有合作?多家公司...

- 多家银行推出纾困举措 助力稳住经济大盘!

- 当前关注:东利机械:6月16日融资净买入...

- 每日时讯!特力A收关注函:要求详细说明...

- 焦点快报!旗下车型大幅涨价,特斯拉配套...

- 探索金融服务小微企业新路径 微众银行...

- 千亿巨头自叹不如!猪价连创新高 猪板...

- 回购“买”不停!“巨无霸”汇丰亚洲业...

- “赋红码”者需承担哪些责任?法律专家...

- “五个中心”再添新成员!上海再增30家...

- 3500亿元!元宇宙概念出尽风头 游戏类...

- 新日恒力与山东归源的司法命运 殊途同归?

- 粮价何时是尽头?联合国粮农组织发布最...

- 每日信息:天降大锅!突然被追偿2.4亿,...

- 每日速看!豪掷42亿元!5倍大牛股加码这...

- 实时:海量数据上市五年净利累降74% 陈...

- 每日观察!高瓴被套了!500亿龙头定增,...

- 速讯:振华重装建造世界单体最大重量最...

- 每日观察!【公司前线】太钢不锈全资子公...

- 报道:【公司前线】中国长城全资子公司...

- 每日讯息!【公司前线】保利发展全资子公...

- 微速讯:【公司前线】金风科技全资子公...

- 速讯:两机构席位买入嵘泰股份

- 每日观点:全国激光电视显示屏市场 成...

- 前沿热点:利好油价!全球石油需求将打...

- 今日关注:【公司前线】美农生物新增“...

- 热门看点:对话独角兽|宝利财富总裁李...

- 今日视点:【公司前线】瑞泰新材新增“...

- 新动态:考研留学齐准备,给你的前途双保险

- 快报:性价比高的成人意外险有哪些?这...

- 【热闻】瑞士央行意外升息50基点,美元...

- 【聚看点】短期意外险在哪里买?短期意...

- 即时:保险交了5年退保能退多少钱?通过...

- 速读:中望软件股东询价转让6.31%股份获...

- 今亮点!6月16日美原油交易策略:需求预...

- 当前信息:森萱医药:多措并举,走绿色制...

- 看热讯:英银如期加息,但忧虑滞涨风险...

- 讯息:商业养老保险值得买吗?能买吗?

- 每日速讯:众安百万重疾险怎么样?搞懂...

- 关注:巨丰微策略:券商开始“左右”市...

- 代码证换证的流程是什么?代码证换证所...

- 双软认证是什么意思? 如何进行软件著...

- 文网文资质怎么申请办理?审核要求是什么?

- 网络经营许可证怎么办?网络经营许可证...

- 北京工商局电话多少?北京工商局电话及...

- 音像版权是什么?音像版权申请原则

- 北汽集团:不忘“卫蓝”初心,践行“双...

- 公司如何合理节税筹划?企业节税筹划四...

- SP牌照和SP许可证有何不同?sp许可证怎么办理

- 代办理ISP经营许可证流程是什么?扫描is...

- 出口报关的货物能不申报出口退税吗?出...

- 深圳地税首次如何申请发票?深圳个人所...

- 法式格局精储食材,奥马冰箱445紫韵引领...

- 热议:江苏国信:旗下燃煤机组大多为超...

- 今日热门!恒瑞医药SHR4640片联合非布司...

- 每日热点:新五丰董事长何军:公司将围...

- 11年老剧再登荧屏 《爱上查美乐》重播...

- 【播资讯】省财政厅党组成员、副厅长邓...

- 无赠品无预售 保税仓直播成“香饽饽”!

- 德国农业部长:食品价格将进一步上涨

- 消息!土耳其:无须清除黑海地区的水雷...

- 夏粮生产已经处于收获阶段 有望获得较...

- 转型渐有起色 教育板块持续拉升!

- 前沿资讯!市政协副秘书长冬冰一行赴联环...

- 统计局:房地产市场今年以来整体处于下...

- 沉寂两个月后 上海汽车品牌4S店恢复运营!

- 产能扩大四倍!中国工业机器人应用格局...

- 生态环保产业实现“双碳”目标 全力支...

- 宽松性政策频出 二季度房地产市场销售...

- 国内啤酒市场逐步恢复 “V”字走势如何?

- 稳增长政策落地见效 5月经济数据全面回暖!

- 继珠海横琴、深圳前海之后 广州南沙迎...

- IPO只差临门一脚!北交所首家上会前撤材...

- 中国民协营商环境风控分会召开专题项目...

- “6.18”大促前半段 冰箱、冷柜、洗衣...

- 主力资金大幅加仓大金融板块 光大证券6...

- 美股前5个月录得史上最大跌幅 股票型基...