[公司]融资来源充沛发展前景向好 金科股份拟在银行间交易商协会发行不超过40亿元债务工具

融资通道顺畅高效对于房地产企业而言至关重要,而除了传统银行信贷融资之外,谁有更强的直接融资能力也往往意味着将具备更强的持续发展能力。

金科股份(000656)(000656)日前就推出了拟向银行间交易商协会发行债务工具的直接融资议案,其拟根据公司实际资金需求情况及发行窗口,在相关产品监管审批或注册有效期内一次性或分期发行不超过人民币40亿元的债务工具。相关工具包括但不限于超短期融资券、短期融资券、中期票据等中国银行间交易商协会认可的债务融资工具品种,债务期限最长不超过7年。

值得指出的是,能够在银行间市场融资的大多为央企、国企,以及少数信用优质的民营企业。金科股份在“三条红线”指标持续绿档的背景下具备顶级资信评级水平和充沛融资能力,其主体信用评级长期维持AAA级,其债项评级同样为AAA级,公司此前已在全国银行间债券市场多次实现直接融资。

资料显示,2021年下半年受到个别房地产企业的风险显性化不利影响,金融机构对房地产企业信贷规模普遍收缩,银行间市场票据注册实现融资的重要性明显提升。此前就有重庆龙湖、旭辉集团等地产公司落地了在银行间市场以项目建设为用途的债务融资。

金科股份一直保持着金融债务“零违约”记录,所有债务均按期足额兑付本息。除此以外,其2021年发行了十余笔境内外债券,项目涵盖信用债、ABS、CMBS、超短融及境外美元债,融资能力与声誉持续向好。当然,金科股份此次在银行间市场发行债务融资工具的相关事宜还须经公司股东大会审议通过,为此公司决定于2022年3月28日召开2022年第五次临时股东大会。

央行副行长刘国强今年1月份表态称:今年将把货币政策工具箱开得再大一些,保持总量稳定,避免信贷塌方;与此同时金融部门要靠前发力,走在前面及时回应市场关切。数据表现上,今年1月房地产贷款额较去年四季度月均水平出现明显改善,房地产开发贷款增加额大于个人住房贷款增加额;房地产企业整体融资情况趋于持续改善。

申银万国证券日前发布研报指出,金科股份“三条红线”指标维持绿档、有息负债规模继续降低的同时经营性现金流同比大增,预计公司将进入高质量发展阶段。

相关阅读

- 网信办:网络游戏、网络直播等网络服务...

- 再见 周厚健!海信集团确认换帅

- 89.76亿收购百世 京东物流“老炮儿”如...

- 春城惠民保2022版优缺点有哪些?教您几...

- 目前重疾险哪家公司最好,这几个要重点关注

- 光环新网董秘:互联网数据中心是数字经...

- 告别时刻 冬残奥会又一次“破防”了!

- 春城惠民保2022版怎么买?保哪些疾病?

- 又一部悬疑犯罪剧火了!连续多日播放市...

- 水产饲料价格上调 业内人士称海外因素...

- 成品油价格有望迎来年内“五连涨” 国...

- 帅丰电器携手德信服务,多渠道布局再添...

- 传音控股:俄乌战争预计不会对公司经营...

- 皇派门窗在下一个十五年仍做“完美主义者”

- 1.01亿元!腾远钴业被弃购金额创下年内新高

- 汇市观潮:欧元、英镑及澳元外汇市场分析

- 永诚保险全国排名多少?从这几个方面来看

- 路斯股份上市第二个交易日破发:半日成...

- 巨丰午评:大盘低开筑底 赛道股再度回落

- 阿里投资电梯广告喜屏传媒

- 巨丰视角:情绪最恐慌时期已过 震荡筑...

- IBM任命陈旭东担任大中华区总经理

- 思摩尔国际:拟动用不超过15亿港元资金...

- 最高支持额度提高100万!北京首店3.0版...

- 南天信息与云南大学签署战略合作协议

- 需求高峰 为何热销产品“逆势”下架?

- 永泰汉堡创业开店选择哦咦吸的几个理由...

- 远离过度借贷营销陷阱 防范过度信贷风险!

- 抖音整治不良直播PK内容:禁止叫嚣引战...

- 白酒股跌幅明显 口子窖、舍得酒业等5股...

- 猪肉股逆势拉升!金新农涨停 巨星农牧涨超8%

- 京东收购德邦尘埃落定!京东卓风将间接...

- 超越奔驰!宝马集团年净利润创新高

- 万物均可石墨烯?石墨烯商品“画饼”成...

- 今年不买房 一年又白忙!西安“千人摇...

- 五大行晒“月报”:稳中有进,“良好开局”

- 温氏股份获107家机构调研:2023年的肉猪...

- 直播电商“陷阱”:价格误导问题最多 ...

- “三连板”之后 LME镍期货“停摆”一周

- 中概股集体大幅跑输大盘 证监会回应!

- 钾锂双赛道并行的藏格矿业,为何能实现...

- 木林森3亿元投设子公司经营光伏业务

- 95亿元!中创新航计划今年正式登陆港交所

- 股价大跌近14%!天境生物回应美上市企业...

- 寺库不发货也不退款 售后停滞引发大量...

- 重磅!中概股“预退市名单”出炉 5家公...

- 房企违约或延期兑付 “隐性福利”如何...

- “行程码崩了”登上热搜,中国移动回应...

- 海亮股份获23家机构调研:公司年产15万...

- 扩围至“十家十地”!养老理财试点产品...

- 功夫牛准车主苦等提车4个月 未交付也要...

- 助力建立统一的碳中和数据核算体系 “...

- 1.779亿元的上海豪宅 前主人竟然是百亿富豪!

- 孙宇晨:将亲切会见FBI局长

- 国家药监局再批准5家新冠抗原自测产品上市

- 美团电商新增自营品牌,种草社区“珍箱...

- 红相股份因信披违规又被“点名”:“家...

- 北向资金连续净买入 以岭药业封死涨停板

- 3月起 银行将关闭信用卡烟草代扣交易!

- 网传特斯拉收购众泰汽车 特斯拉副总裁...

- 棕榈油豆油价格屡创新高!油料产业如何...

- 莱尔科技:增资广东意达 完成后将持有...

- 医美平台“新氧”上的“酷塑” 背后出...

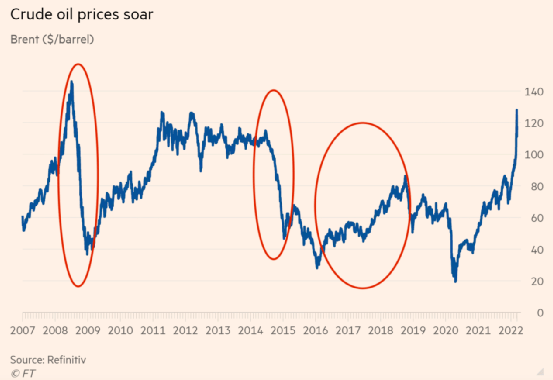

- 毛利率仅13.05% 聚合科技如何应对油价暴涨?

- 100亿元!长城资产获批发行地产纾困金融债券

- 紫晶存储自曝违规担保 上交所火速发函...

- 如何提升年轻人的生育意愿?减轻育儿经...

- 任天堂:因支付服务被禁,eShop不得不在...

- 参与西藏珠峰阿根廷项目 宋都股份进军...

- 大跌9.7%!中概股再迎整体大跌

- 7成已披露!又一批深市公司晒出2021年业绩

- 雪球一天敲入量超历史总和!销售乱象仍...

- 前女友Grimes抱怨马斯克“生活水平低于...

- 苏宁易购上线新冠抗原检测试剂盒预约

- 新冠抗原检测试剂盒获批配“大笑”表情...

- 高盛上调金价预期,料三个月内升至2300...

- 华康医疗:3月11日融资净偿还938.50万元...

- 实朴检测:3月11日融资净偿还8.96万元 ...

- 自动化测试工具「龙测科技」获数千万元A...

- 全国多地开展线上教学 在线辅导市场有...

- 纽泰格:3月11日融资净偿还326.51万元 ...

- 3月14日国内四大报、重要财经媒体头版头...

- 同比上涨超100% 钾肥景气度有望延续至2023年后

- C恒威:3月11日融资净偿还365.76万元 ...

- 阳光城前执行副总裁阚乃桂火速加盟泰禾...

- 准油股份:连续三个交易日收盘价格跌幅...

- 【公司前线】立方数科全资子公司高管发...

- “回购潮”再添一员!“药茅”出手,拟...

- 腾远钴业遭网上投资者弃购1.01亿元

- 巨丰早评:A股将箱体震荡 把握调仓机会

- 乌克兰谈判代表团成员:俄乌谈判将于当...

- 【公司前线】德林海成立新全资子公司 ...

- 【公司前线】统联精密参股成立新公司 ...

- 【公司前线】亚太科技全资子公司法定代...

- 【公司前线】木林森参股成立新公司 注...

- 【公司前线】易联众全资子公司高管发生变更

- 建龙微纳产能释放净利增116% 全产业链...

- 1.01亿无人认购!国内钴盐龙头弃购情况...

- 国内首批新冠抗原自测产品开启预约!这...

- 特斯拉收购众泰汽车?最新回应来了!特...